Quello che le aziende quotate dicono. Il caso Pfizer e la “stagione dei report”

Le aziende quotate pubblicano i cosiddetti “earning reports” in cui sono descritti i risultati conseguiti sotto forma di dati finanziari e business plan. Dati importanti per chi vuole investire. Approfondimento a cura del Liuc-Finance & Investment Club

Inauguriamo oggi, 6 settembre 2021, una nuova rubrica dedicata alla finanza, una materia che dovrebbe essere conosciuta e studiata fin dalle scuole elementari per l’importanza che ricopre nella vita quotidiana dei cittadini-risparmiatori. Un gruppo di studenti dell’Università Liuc di Castellanza ha costituito il Liuc-Finance & Investment Club con l’obiettivo di analizzare e spiegare quanto avviene nel mondo finanziario. (Foto di Sergei Tokmakov Terms.Law da Pixabay)

Buona lettura

__________________________________________

Cosa sono le earning seasons, su cosa si basano i dati, come possono incidere sul prezzo di mercato di una determinata azione e insieme a quali altri fattori? Questi sono gli argomenti che verranno trattati nel presente articolo, con l’analisi del caso Pfizer per facilitare la comprensione del fenomeno e la sua rilevanza per gli investitori.

Le earning seasons rappresentano un determinato periodo di circa un mese, ogni tre mesi, in cui la maggior parte delle aziende quotate pubblicano i cosiddetti “earning reports” in cui sono descritti i risultati conseguiti sotto forma di dati finanziari e business plan, che evidenziano sia gli obiettivi recentemente raggiunti, sia i prossimi che l’azienda intende conseguire.

I dati riportati “battono” o meno le aspettative, ma chi elabora e fornisce queste previsioni? Gli analisti finanziari delle principali banche del mondo; i quali, per formulare tali pronostici, studiano, tra i vari, tre elementi principali: l’industria in cui quella determinata azienda opera, i suoi clienti (cash-in) e fornitori (cash- out) e la sua situazione economica patrimoniale. Proprio questo fattore rende tali stime un’informazione veritiera, seconda solo alle dichiarazioni ufficiali rilasciate dalle aziende, proprio durante le earning seasons.

Tali informazioni vengono quindi utilizzate dagli investitori durante ciascun trimestre per determinare le proprie scelte d’investimento, in attesa dei risultati effettivi. Considerando la forma giuridica che va a caratterizzare le società per azioni (S.p.A.), è possibile per chiunque sia interessato in quella determinata impresa apportare capitale attraverso la compravendita di azioni emesse dalla società stessa. Questa caratteristica è elemento caratterizzante per le società quotate sulle svariate borse valori presenti nei vari mercati nel mondo. A ciò si lega un concetto fondamentale, ovvero che un privato, un fondo di investimento, un istituto di credito o chiunque abbia interesse nell’investire in una società ha il diritto di essere informato sull’andamento economico-finanziario della stessa.

Le earning season rientrano senza alcun dubbio tra le comunicazioni più importanti, sia per società che per gli investitori. Ciò che senza dubbio possiamo notare in questo periodo finanziario è la maggiore volatilità presente sul mercato. Questi momenti sono necessari per verificare se le stime teorizzate corrispondono alla realtà e, in caso contrario, si agisce aggiustando i valori futuri, ovvero i prezzi. Se le stime effettuate superano o mancano il valore target, allora i vari investitori interverranno per adeguarsi causando maggiore vivacità sui mercati, corroborata, inoltre, dall’incremento dei volumi scambiati.

Come è lecito aspettarsi, una tale oscillazione di mercato andrà a contagiare anche società operanti nello stesso settore o meno, oppure competitors ma che non sono le società target della maggiore compravendita. Quest’ultime subiscono passivamente l’effetto di una maggiore volatilità sui mercati e in questo lasso di tempo, l’esperienza e l’accuratezza nelle analisi sono fondamentali per reagire al meglio e sfruttare il momento. La comunicazione dei risultati ha, quindi, un impatto che va ben oltre la società emittente.

IL DATO DEGLI UTILI

Fondamentale è inoltre la fase che precede la sessione di pubblicazione degli utili. I trader possono attuare diverse strategie così da sfruttare queste variazioni di prezzo. Nuovi dati significano quindi nuove stime e quindi una maggiore consapevolezza di quello in cui si sta investendo. Il dato dell’utile, aiuta gli investitori a capire meglio come una società sta operando e se il suo business funziona. Tuttavia, non si può dire che esista, in assoluto, una correlazione positiva tra risultati conseguiti e variazione del prezzo dell’azione considerata, infatti, nonostante i report possano presentare dei risultati negativi rispetto alle aspettative, si può assistere a un incremento del prezzo. Tutto ciò può essere spiegato dal sentiment di mercato e quanto le prospettive future possano convincere gli investitori. È necessario quindi non basarsi solo ed esclusivamente sul dato degli utili ma utilizzarlo come elemento aggiuntivo per poter decidere se investire oppure no.

Infine, vi è da considerare, parlando di maggiore volatilità, anche il concetto che va di pari passo con la maggiore agitazione sui mercati, ovvero il rischio. Una fluttuazione accentuata di un titolo può portare a guadagni come perdite ed è di fondamentale importanza capire cosa quel dato voglia dire e da dove derivi.

IL CASO PFIZER

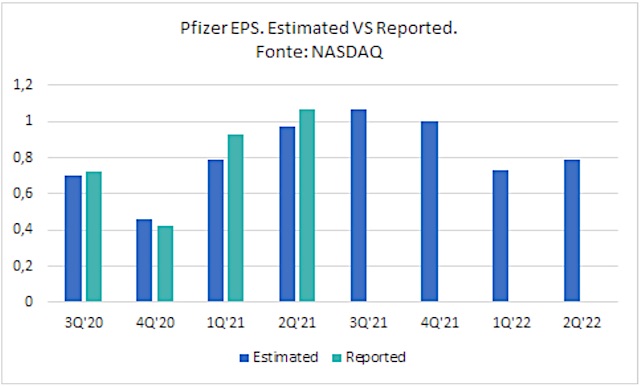

Concludiamo con l’analisi di alcuni earning reports. L’azienda considerata è ormai sulla bocca di tutti, Pfizer. La multinazionale farmaceutica americana, dopo il successo del vaccino contro il Covid-19 sviluppato con la tedesca BionTech, è stata protagonista nell’opinione pubblica, questo successo è stato ripagato anche dalle quotazioni dei mercati finanziari. Ciò è riscontrabile dai dati rilasciati dal Nasdaq proprio sugli earning reports della società.

Dal grafico possiamo vedere come dal 4Q20, le aspettative sui risultati della multinazionale farmaceutica siano state riviste verso l’alto, tuttavia, dal confronto tra le barre blu e le barre azzurre possiamo capire come stime e risultati effettivi possano differire, la differenza tra effettivo e atteso prende il nome di surprise e di solito è questa differenza che movimenta il prezzo dell’azione al momento della comunicazione dei risultati.

Nell’esempio considerato possiamo trovare tutte e tre le situazioni possibili: conferma delle aspettative, sorpresa negativa o sorpresa positiva, rispettivamente nel 3Q20, 4Q20 e 1Q21. Nel primo periodo considerato i risultati conseguiti hanno confermato le aspettative, con una percentuale di surprise del 2,86%, tra il giorno della pubblicazione dei risultati e il giorno successivo l’azione Pfizer (ticker: PFE) è infatti rimasta stabile nel prezzo con una variazione percentuale pari al -0,16%. Per quanto riguarda i risultati del 4Q20, qui la surprise è stata del -8,7%, tuttavia anche qui il prezzo dell’azione non ha subito movimenti importanti, ma il suo valore è rimasto sostanzialmente invariato, probabilmente a causa delle aspettative future.

I risultati del 1Q21, hanno, invece, ampiamente battuto le aspettative degli analisti, con una surprise pari al 17,72%, ma anche in questo caso, il valore delle azioni è rimasto stabile. Questa poca reazione alla pubblicazione dei risultati trimestrali può essere dovuta al fatto che i risultati siano pubblicati a mercati chiusi, proprio per ridurre al minimo la volatilità sul titolo, ma anche per il fatto che la surprise percentuale è stata relativamente contenuta, rispetto alle aspettative degli analisti.

Quelle che vanno ad influenzare realmente il prezzo di un’azione sono le vere e proprie sorprese, per esempio quella di Nutrien (ticker: NTR), che con l’ultimo earning report ha riportato una surprise pari al +222,22% rispetto alle stime degli analisti, ciò ha spinto verso l’alto il prezzo delle azioni con un +4,27% tra il 3 maggio 2021, giorno di pubblicazione del report, e il giorno successivo.

L’INVESTITORE DEVE CONOSCERE LE EARNING SEASON

Concludendo, abbiamo visto come le earning seasons possano influenzare i mercati, questo fenomeno deve essere approfonditamente conosciuto da qualunque investitore, soprattutto qualora volesse implementare delle strategie volte al breve o brevissimo termine. Come abbiamo potuto vedere, in questo periodo entrano in gioco molteplici fattori e non è facile stabilire a posteriori quali sono le vere cause della crescente volatilità. Infatti, non solo la surprise deve essere consistente (come nel caso Nutrien), ma spesso, un ruolo importante è giocato dal sentiment nei confronti della società, come nel 4Q20 del caso Pfizer. È chiaro che gli investitori cosiddetti long-term, non devono preoccuparsi dell’incremento di volatilità in questo periodo, il loro obiettivo è appunto di lungo termine e le variazioni momentanee non sono di loro interesse.

Accedi o registrati per commentare questo articolo.

L'email è richiesta ma non verrà mostrata ai visitatori. Il contenuto di questo commento esprime il pensiero dell'autore e non rappresenta la linea editoriale di VareseNews.it, che rimane autonoma e indipendente. I messaggi inclusi nei commenti non sono testi giornalistici, ma post inviati dai singoli lettori che possono essere automaticamente pubblicati senza filtro preventivo. I commenti che includano uno o più link a siti esterni verranno rimossi in automatico dal sistema.